担保债务凭证(CDO) 简介

以美国为首的国际证券化市场发展已久,而且商品种类多样化,其中,CDO是近年来成长极为迅速的证券化商品之一。国际金融资产证券化市场始于1970年代,商品种类多样化,其中担保债务凭证(Collateralized Debt Obligation,CDO)是近来快速成长的证券化商品。2004年全球的总发行量为9,025亿美金,至2005年全球总发行量为6,650亿美金。在欧洲地区,该市场已经发展十分成熟;而亚洲地区的日本,CDO市场亦从2000年几乎为零的发行量,成长至2004年的3兆余日圆,发展速度相当惊人。由于CDO的利率通常较定存或是一般公债来得高,在现今的微利时代,已成为国际间相当热门的投资商品。预料担保债务凭证市场将会在未来金融领域里,占有重要的一席之地。

担保债务凭证(Collateralized Debt Obligation, CDO)是一种固定收益证券,现金流量之可预测性较高,不仅提供投资人多元的投资管道以及增加投资收益,更强化了金融机构之资金运用效率,移转不确定风险。凡具有现金流量的资产,都可以作为证券化的标的。通常创始银行将拥有现金流量的资产汇集群组,然后作资产包装及分割,转给特殊目的公司(SPV),以私募或公开发行方式卖出固定收益证券或受益凭证。CDO背后的为一些债务工具,如高收益的债券、新兴市场公司债或国家债券、银行贷款或其它次顺位证券。传统的ABS其资产池可能为信用卡应收帐款、现金卡应收帐款、租赁租金、汽车贷款债权等,而CDO背后的支撑则是一些债务工具, 如高收益的债券( high - yield bonds)、新兴市场公司债或国家债券(Emerging Market Corporate Debt、Sovereign),亦可包含传统的ABS(Assets Backed Securities)、住宅抵押贷款证券化(Residential Mortgage-Backed Securities, RMBS)及商用不动产抵押贷款证券化( Commercial Mortgage-Backed Securities, CMBS)等资产证券化商品。

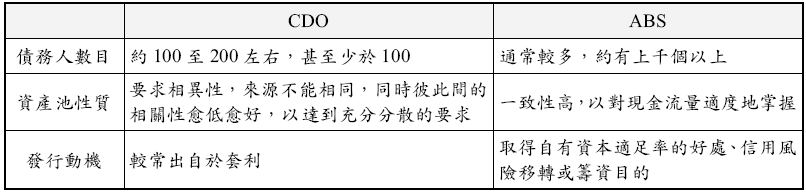

CDO可以采取有限度的主动管理的权利,而传统的ABS则属被动经营的方式,除了上述的差异之外,CDO和ABS的差异如表1:

CDO的结构

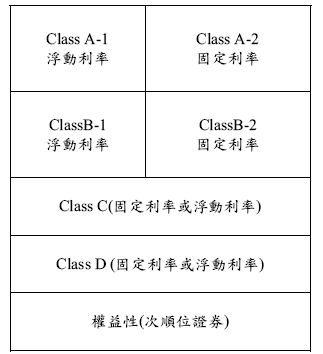

CDO的发行系以不同信用质量区分各系列证券。基本上,分为高级(Senior)、夹层(Mezzanine),和低级/ 次顺位( Junior /Subordinated)三系列;另外尚有一个不公开发行的系列,多为发行者自行买回,相当于用此部分的信用支撑其它系列的信用,具有权益性质,故又称为权益性证券(Equity Tranche),当有损失发生时,由股本系列首先吸收,然后依次由低级、中级(通常信评为B水平)高级系列(常信评为A水平)承担(不过在许多文献及实例中,将次顺位债券称为股本系列,亦即认为CDO结构分为高级、中级及股本系列)。换言之,CDO对信用加强系藉助证券结构设计达成,不像一般ABS较常利用外部信用加强机制增加证券的安全性。次顺位、中级及高级系列亦可再依利率分割为小系列,例如,固定利率与浮动利率之别、零息与附息之分等等,以适合不同投资人的口味。各系列金额的决定需视所要达到的评等及最小筹资成本两大因素决定。通常,高级系列占整体最大的比率,中级系列约为5%~15%,股本系列占2%~15%。下图为目前市场中常见的CDO证券结构。

CDO各系列证券结构

CDO的参与者

CDO的参与者与传统的ABS大致相似,皆需有创始机构(惟CDO交易中称为发起人:Sponsor)、服务机构、导管机构、信用增强机构、信用评等机构及销售机构,此外,在CDO交易中尚有一些较特殊的参与者,包括:资产管理人、避险交易对手以及信托监察人:

1.资产管理人

CDO的资产池,从初始群组的建立以及尔后的管理皆为整体交易的重点,需要由资产管理人(portfolio manager or asset manager)来担负此项重任。